Του Πάνου Παναγιώτου

Ο Προκρούστης ήταν ληστής της αρχαίας ελληνικής μυθολογίας, ο οποίος είχε στήσει δυο κρεβάτια στο δρόμο που οδηγούσε για την Αθήνα και προσκαλούσε όποιον περαστικό οδοιπόρο έβλεπε να ξαπλώσει για να ξαποστάσει. Το ένα κρεβάτι όμως ήταν μακρύ και το άλλο κοντό και ο Προκρούστης πρόσφερε στους κοντούς το μακρύ κρεβάτι και στους ψηλούς το κοντό. Όταν ένας κοντός ξάπλωνε στο μακρύ κρεβάτι ο Προκρούστης του τραβούσε τα άκρα μέχρι να φτάσουν στα όρια του κρεβατιού με αποτέλεσμα να τον σκοτώσει.Με παρόμοιο τρόπο όταν μια χώρα δεχτεί νομισματική επίθεση μοιάζει να σα μπήκε σε ένα μακρύ κρεβάτι και οι αγορές την τραβούν και από τις δύο πλευρές δοκιμάζοντας τις αντοχές της. Από τη μια πουλούν το νόμισμα της πιέζοντας την ισοτιμία του χαμηλότερα και από την άλλη αγοράζουν το νόμισμα με το οποίο συνδέεται σπρώχνοντας τη δική του τιμή υψηλότερα. Η εκατέρωθεν πίεση μπορεί να σπάσει το νομισματικό σύνδεσμο με βίαιο τρόπο προκαλώντας οξεία προβλήματα στη χώρα θύμα της επίθεσης.

Μία χώρα που έχει συνδέσει το νόμισμα της με ένα άλλο ισχυρότερο, δεσμεύεται από ένα μέγιστο όριο στο οποίο μπορεί να του επιτρέψει να κινηθεί μακριά αυτό. Αν για παράδειγμα το κεντρικό νόμισμα είναι το δολάριο και μια χώρα έχει σύνδεση με αυτό με ένα εύρος + - 5%, τότε μπορεί να υποτιμήσει ή να ανατιμήσει το νόμισμα της έναντι του δολαρίου κατά 5%.

Αν οι αγορές πιθανολογήσουν πως η χώρα θα να αναγκαστεί κάποια στιγμή να προχωρήσει σε μεγαλύτερη υποτίμηση του νομίσματος της από 5%, ώστε να αποφύγει να λάβει περαιτέρω σκληρά μέτρα λιτότητας όπως μειώσεις μισθών, συντάξεων κλπ, τότε θα φοβηθούν πως τα επενδυμένα στη χώρα κεφάλαια τους θα μειωθούν σε αντίστοιχο ποσοστό με την υποτίμηση.

Προκειμένου να προλάβουν ένα τέτοιο ενδεχόμενο αρχίζουν να πουλούν κάθε περιουσιακό στοιχείο που έχουν στο νόμισμα που απειλείται με υποτίμηση αλλά και τα αποθεματικά τους σε αυτό. Τότε η τεράστια προσφορά στο συγκεκριμένο νόμισμα το απειλεί από μόνη της με μεγάλη υποτίμηση ασχέτως των πραγματικών διαθέσεων του κράτους και γεννιέται ο μηχανισμός της αυτοεπαληθευόμενης προφητείας.

Για να υπερασπιστεί το κράτος τη νομισματική του σύνδεση αρχίζει να αγοράζει μέσω της κεντρικής του τράπεζας το νόμισμα του ώστε να εξισορροπήσει την αυξημένη προσφορά. Τότε κερδοσκοπικά κεφάλαια προχωρούν ταυτόχρονα στην πώληση του νομίσματος υπό απειλή και στην αγορά του κεντρικού νομίσματος της ισοτιμίας. Με αυτόν τον τρόπο προκαλούν πτώση του πρώτου και αύξηση του δεύτερου δημιουργώντας το φαινόμενο του Προκρούστη. Τώρα η χώρα πιέζεται διπλά αφού το νόμισμα στο οποίο είναι συνδεδεμένο ανατιμάται και το δικό της υποτιμάται ενώ θα ήθελε να συμβαίνει το ακριβώς αντίθετο. Κάποια στιγμή τα αποθεματικά του σε συνάλλαγμα τελειώνουν και η υποτίμηση γίνεται αναπόφευκτη.

Οι κερδοσκόποι που πόνταραν σε αυτήν κερδίζουν και το κράτος μένει εξαντλημένο οικονομικά και ταπεινωμένο νομισματικά, χωρίς την εμπιστοσύνη των διεθνών επενδυτών οι οποίοι έχουν αποσύρει τα κεφάλαια τους πουλώντας κάθε περιουσιακό στοιχείο τους στο νόμισμα της χώρας, μεταξύ των οποίων και τα ομόλογα της, απειλώντας με εκτίναξη των επιτοκίων τους και του κόστους κρατικού δανεισμού. (Αυτό συνέβη για παράδειγμα στη Βρετανία στις αρχές του '90 όταν η χώρα αναγκάστηκε να αποχωρήσει από τον Ευρωπαϊκό Μηχανισμό Συναλλάγματος ενώ ο γνωστός κερδοσκόπος Τζορτζ Σόρος κέρδισε ένα δις δολάρια σε μία ημέρα ποντάροντας στην υποτίμηση της στερλίνας).

Μέσα σε σύντομο χρονικό διάστημα η νομισματική κρίση μπορεί να μετατραπεί σε κρίση χρέους και το κράτος να απειληθεί με πτώχευση.

Στην περίπτωση της Ελλάδας η κατάσταση ήταν ακόμη χειρότερη από αυτήν που περιγράφηκε παραπάνω καθώς έχοντας η χώρα υιοθετήσει το ευρώ και αντικαθιστώντας τη δραχμή είχε μηδενικό περιθώριο υποτίμησης αλλά και εξαιρετικά μεγάλη νομική και πολιτική δυσκολία εξόδου από την ευρωπαϊκή νομισματική ένωση και επιστροφής στο δικό της νόμισμα.

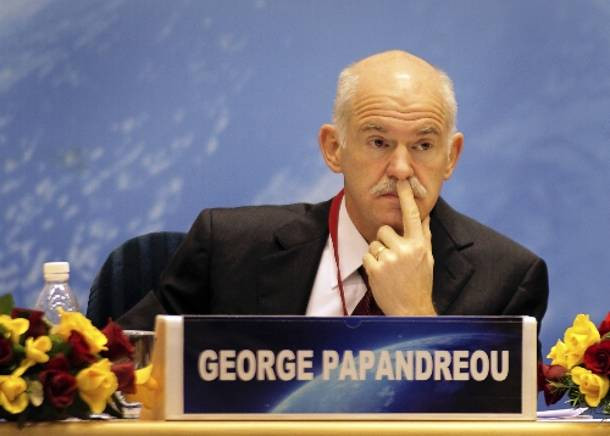

Όταν η κυβέρνηση Παπανδρέου προκάλεσε διεθνές πλήγμα στην εικόνα της χώρας δίνοντας την ευκαιρία στα διεθνή ΜΜΕ να την κατασπαράξουν, τρόμαξε τις αγορές και έφερε πάνω απ' την Ελλάδα τη σκιά του νομισματικού κινδύνου. Από εκείνο το σημείο και μετά ενεργοποίησε ένα ντόμινο χρηματοοικονομικών εξελίξεων που ήταν εύκολα προβλέψιμο αλλά πολύ δύσκολα αναστρέψιμο.

Οι αγορές θεώρησαν πως η Ελλάδα ήταν πιθανό να χρειαστεί να υποτιμήσει το νόμισμα της κάτι που στην περίπτωση της θα σήμαινε ανάγκη εξόδου της από την ευρωζώνη, ενδεχόμενο που θα επέφερε σε όσους είχαν επενδύσεις στη χώρα απώλειες αντίστοιχες με το ύψος της υποτίμησης. Ξαφνικά στα μοντέλα των διεθνών τραπεζών και των επενδυτικών εταιριών προστέθηκε ο νομισματικός κίνδυνος και μαζί με αυτόν και ο πληθωριστικός κίνδυνος που είχαν εξαλειφθεί με την είσοδο της χώρας στο ευρώ.

Ως αποτέλεσμα κάθε τι ελληνικό εμφανιζόταν υπερτιμημένο τόσο όσο το μέγεθος μιας ενδεχόμενης υποτίμησης στην οποία θα υποβάλλονταν το νόμισμα της Ελλάδας αν αποχωρούσε από την ευρωζώνη και σε αυτόν τον υπολογισμό έπρεπε να προστεθούν μια σειρά νέων ρίσκων τα οποία μέχρι εκείνη τη στιγμή οι αγορές δεν τα είχαν υπολογίσει θεωρώντας την Ελλάδα ασφαλή. Τα ελληνικά ομόλογα, οι ελληνικές μετοχές, η ελληνική αγορά κατοικίας, οι ελληνικοί μισθοί, ολόκληρη η Ελλάδα μέσα σε λίγες εβδομάδες φάνηκαν υπερτιμημένα κατά 30% -50%

Για να προστατευθούν οι διεθνείς επενδυτές άρχισαν να πουλούν ελληνικές μετοχές και ομόλογα προκαλώντας κραχ στο χρηματιστήριο μετοχών και εκτίναξη στα επιτόκια των κρατικών ομολόγων και του κόστους δανεισμού της Ελλάδας. Για πρώτη φορά σε δέκα χρόνια οι ευρωπαϊκές τράπεζες απέσυραν τα κεφάλαια τους από την Ελλάδα και τα μετέφεραν στις 'πατρίδες' τους, προκαλώντας σε αυτές μείωση του κόστους δανεισμού και προϋποθέσεις για ανάπτυξη αλλά στην Ελλάδα αύξηση του κόστους δανεισμού και κίνδυνο ύφεσης.

Σύντομα οι πλουσιότεροι Έλληνες ακολούθησαν το παράδειγμα των διεθνών επενδυτικών κεφαλαίων μεταφέροντας τα χρήματα τους στο εξωτερικό, κυρίως στη Γερμανία και την Ελβετία. Οι καταθέσεις στις ελληνικές τράπεζεςμειώθηκαν ταχύτατα και μέσα σε λίγο διάστημα η Ελλάδα έπαθε χρηματοπιστωτική ασφυξία. Η ζημία ήταν διπλή γιατί εκμηδενίστηκαν και οι εισροές κεφαλαίων με αποτέλεσμα οι νέες εκδόσεις ελληνικών ομολόγων σε φυσιολογικά επιτόκια να μένουν στα αζήτητα.

Η ελληνική κυβέρνηση στράφηκε στους εταίρους της και το Διεθνές Νομισματικό Ταμείο για βοήθεια αλλά αυτό θεωρήθηκε απλά ως επιβεβαίωση της αυξημένης πιθανότητας της για πτώχευση και έξοδο της απ' το ευρώ και ενέτεινε το πρόβλημα αντί να το αποκλιμακώσει. Ξαφνικά, ήταν η Ευρώπη που κατηγορούνταν για την κρίση χρέους και οι ΗΠΑ που περνούσαν στο απυρόβλητο. Η μόνη γρήγορη λύση θα ήταν η παρέμβαση της Ευρωπαϊκής Κεντρικής Τράπεζας αλλά η Γερμανία απαγόρευσε ρητά μία τέτοια επιλογή.

Μία χώρα χωρίς δικό της νόμισμα και χωρίς μια Κεντρική Τράπεζα να τη βοηθήσει έμοιαζε ολοκληρωτικά χαμένη. Μετά από καθυστερήσεις μηνών που στο χρηματιστηριακό χρόνο έμοιαζαν με δεκαετίες, ήρθε το πακέτο στήριξης το οποίο προέβλεπε τόσο σκληρά μέτρα που αντί να μειώσει την πιθανότητα αποφυγής της Ελλάδας να αναγκαστεί να προβεί σε υποτίμηση και άρα έξοδο απ' το ευρώ την αύξησε. Κανείς δεν πίστεψε πως ο ελληνικός λαός θα άντεχε τόσο σκληρή λιτότητα και ένας δεύτερος γύρος πώλησης ελληνικών περιουσιακών στοιχείων ξεκίνησε.

Η ελληνική κυβέρνηση πανηγύριζε γιατί εξασφάλισε το μεγαλύτερο σε ύψος πακέτο στήριξης στην ιστορία του ΔΝΤ και το πρώτο στην ιστορία της ΕΕ χωρίς να αντιλαμβάνεται ότι στο μεταξύ ο αέρας στο δωμάτιο τελείωνε και η χώρα πέθαινε από ασφυξία.

Η κατάρρευση της ελληνικής οικονομίας σε κάθε φάσμα της προκάλεσε μια οξεία τραπεζική κρίση την οποία η κυβέρνηση έκρυβε με κάθε τρόπο προκειμένου να μην προκαλέσει πανικό και μαζική απόσυρση καταθέσεων. Οι προβλέψεις της Τρόικας και οι δηλώσεις των Ελλήνων αξιωματούχων διαψεύδονταν με ταχύτητα πυρκαγιάς που μετατρέπεται σε λαίλαπα καίγοντας τα πάντα.

Μέσα ένα χρόνο η Ελλάδα είχε γυρίσει πίσω πενήντα αλλά κανείς δε ήταν διατεθειμένος να το παραδεχτεί. Η χώρα είχε διαλυθεί χρηματοπιστωτικά, χρηματιστηριακά, οικονομικά, νομισματικά, ψυχολογικά και η εικόνα της στο εξωτερικό ήταν τραγική. Το παιχνίδι είχε χαθεί αλλά όσο η Τρόικα ήταν διατεθειμένη να ρίχνει κέρματα προκειμένου να κρατά την Ελλάδα σε μηχανική υποστήριξη το σώου μπορούσε να συνεχίζεται.

Σιγά, σιγά οι φωνές για κίνδυνο εξόδου από το ευρώ αυξάνονταν και δυνάμωναν. Ο κόσμος σείονταν από διεθνείς εκθέσεις που προέβλεπαν την πτώχευση της Ελλάδας και την επιστροφή της στη δραχμή σχεδόν ως αναπόφευκτη εξέλιξη και στην Ελλάδα οι πολιτικοί διαβεβαίωναν πως μέχρι το 2012 η χώρα θα είχε ολοκληρώσει τις 'μεταρρυθμίσεις' και θα επέστρεφε στην ανάπτυξη και στις αγορές. Όταν ερωτήθηκα από δημοσιογράφο του Mega τον Απρίλιο του 2010 πόσο καιρό θα έκαναν τα σπρεντ να μειωθούν δεδομένου ότι είχε προεγκριθεί πακέτο στήριξης της Ελλάδας είχα απαντήσει πως αν η ιστορία είναι καλός οδηγός περισσότερα από δέκα χρόνια.

Η βλάβη είχε γίνει από τα τέλη του 2009 και ό,τι ακολούθησε έκανε τα πράγματα χειρότερα.

Το 2010 ήταν το έτος των ψεύτικων υποσχέσεων και τη συγκάλυψης μιας βιβλικής καταστροφής. Το 2011 ήταν η χρονιά της αποκάλυψης της αλήθειας: Η καταρρακωμένη χρηματοοικονομικά Ελλάδα θα γινόταν η πρώτη χώρα της ευρωζώνης που θα προχωρούσε σε αναδιάρθρωση του χρέους της, δηλαδή σε επίσημη αδυναμία αποπληρωμής των υποχρεώσεων της και έτσι σε πτώχευση. Οι Έλληνες πολιτικοί αξιωματούχοι που το προηγούμενο διάστημα δήλωναν ότι δεν υπήρχε ποτέ περίπτωση να συμβεί κάτι τέτοιο τώρα πανηγύριζαν για το γεγονός μιλώντας για αναγνώριση των προσπαθειών των Ελλήνων.

Οι αγορές βούιζαν ότι η αναδιάρθρωση κατά 21% δε ήταν παρά σταγόνα στον ωκεανό αλλά οι πολιτικοί χρειάστηκαν άλλους έξι μήνες για να το κατανοήσουν. Τον Οκτώβριο του 2011 αποφασίστηκε μεγαλύτερη αναδιάρθρωση η οποία ωστόσο φαινόταν ακόμη και δια γυμνού οφθαλμού πως δε θα έφτανε να λύσει κανένα από τα προβλήματα της χώρας.

Οδεύοντας για τη μαύρη επέτειο των τριών ετών απ' τη στιγμή που ο κ. Παπανδρέου ανέλαβε να παίξει το ρόλο του σύγχρονου Προκρούστη με θύμα την Ελλάδα, διαπιστώνουμε ότι η νομισματική επίθεση και η απειλή εξόδου της χώρας απ' το ευρώ παραμένουν πιο ισχυρές από ποτέ. Όσο αυτό ισχύει η χώρα θα συνεχίζει να στοιχειώνεται απ' τα λάθη του παρελθόντος και οι όποιες προσπάθειες για έξοδο απ' την κρίση θα κινδυνεύουν να πέσουν στο κενό.

(Με στοιχεία απ'το βιβλίο: Το Ταγκό των Αγορών & Το Μεγάλο Κόλπο)

*Πάνος Παναγιώτου

Χρηματιστηριακός Τεχνικός Αναλυτής

Διευθυντής GSTA Ltd, WTAEC Ltd

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Ας είμαστε ευγενείς στο σχολιασμό.